Das erwartet dich in diesem Artikel

Dieser Artikel baut auf den ersten sechs Teilen der Geldanlageserie auf und schließt sie ab. Du erfährst, wie du mit deiner Geldanlage vom IST zum SOLL kommst und ich erläutere dir Schritt für Schritt wie du gemäß deiner eigenen Risikostrategie investieren kannst. Diese Geldanlageserie soll dir helfen Transparenz in deine Finanzen zu bringen, deine Rentenlücke zu erkennen und mit renditestarken und risikoarmen Finanzprodukten deine Kapitalanlage aufzubauen.

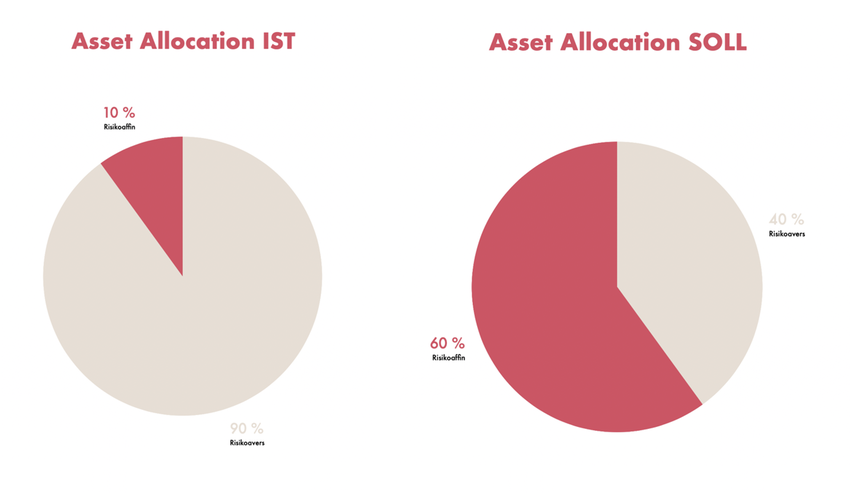

Nachdem ich dir im 3. Artikel dieser Serie erklärt habe, wie du deine aktuelle Vermögensaufteilung auf einfache Art und Weise in einer Excelliste erstellst und du deine IST-Werte eingetragen hast, geht es nun darum deine Zielwerte, also das SOLL deiner Geldanlage festzulegen. Hierzu kannst du noch einmal in den 4. Artikel zu deinem persönlichen Risikoprofil schauen. Der nun folgende Schritt ist dann die Investition in die Richtung, in die du deine Vermögensallokation entwickeln willst. Aber der Reihe nach...

Nachdem du dein persönliches Risikoprofil festgelegt hast, ist noch ein weiterer Schritt nötig, der aber relativ leicht von der Hand geht. Du trägt deine heutige IST-Verteilung deiner Vermögenswerte in die Tabelle ein und sortierst sie nach risikoaffinen und risikoaversen Bausteinen. Zu den risikoaversen Produkten z.B. Tages- und Festgeld sowie Anleihen. Zu den risikoaffinen Produkten gehören z.B. Aktien und ETF.

Was hast du bereits?

Zu deiner Bestandsanalyse gehört zunächst einmal eine Liste deiner Konten und der Kontostände. Die meisten von uns verfügen über eine Auswahl der nachfolgend genannten Konten und Finanzprodukte:

-

Girokonto: Meist ist es das Konto, auf dem dein Gehalt eingeht.

- Tagesgeldkonto: Wenn du eines hast, notier' dir den Kontostand. Ich persönlich habe keines, weil die geringen Zinsen für ich den Aufwand nicht lohnen.

- Festgeldkonto: Hier gilt fast das gleiche wie beim Tagesgeldkonto. Für manche unter uns hilft aber ein extra Konto, um dort einen Puffer von drei Monatsgehältern zu parken. Damit bist du für unplanbare Eventualitäten gerüstet (eine neue Waschmaschine oder eine große Autoreparatur).

- Bausparvertrag: Ich besitze noch einen Bausparvertrag, würde derzeit aber keinen neuen abschließen. Schau' dir die angesparte Summe an und überlege, ob du damit in den nächsten Jahren eine Immobilie kaufen möchtest. Wenn ja, kannst du ihn weiter ansparen, wenn nein, bekommst du vielleicht immerhin einen verhältnismäßig hohen Zins.

- Lebensversicherung: Auch die angesparte Summe einer Lebensversicherung sollte in deine Übersicht einfließen.

Was brauchst du noch?

- Depot für Wertpapierhandel: Wenn du noch kein Wertpapierdepot hast, solltest du dir eines zulegen. Das gilt selbst für den Fall, dass du dich als stark risikoavers einordnest. Ohne ein Wertpapierdepot kannst du wieder Aktien, noch ETF oder die konservativeren Anleihen kaufen.

- Account für P2P-Kredite: Wenn du etwas risikoaffiner bist und mit kleinem Geld Erfahrungen bei der Vergabe von Privatkrediten sammeln möchtest, kann ein Konto bei einem P2P-Anbieter wie Bondora oder Estateguru interessant sein. Zu diesem Thema werde ich aber noch einen eigenen Artikel machen.

Und nun folgt wieder etwas Fleißarbeit, um die Transparenz für dich herzustellen. Trage in die IST-Spalte deine aktuellen Werte ein. Dazu gehört z.B. der Betrag, der sich gerade auf deinem Girokonto befindet. Oder der Wert deiner Lebensversicherung. Für deine SOLL-Spalte kommt nun deine persönliche Risikostrategie zum Tragen. Ob mit oder ohne im verlinkten Artikel genannte Faustformel hast du nun einen prozentualen Anteil risikoaffiner Produkte für dich festgelegt. Zur Verdeutlichung nehmen wir ein einfaches Beispiel:

-

Dein gesamtes Kapital über alle Risikoklassen hinweg beträgt 50.000 Euro.

- Dein persönliches Risikoprofil ergibt eine Aufteilung von 50 % risikoaffin und 50 % risikoavers.

- Die IST-Verteilung deines Kapitals ergibt, dass du bislang zu 100 % risikoaverse Produkte hast (z.B. eine Mischung aus einem Girokonto, einem Bausparvertrag und einer Lebensversicherung). So war es bei mir noch zu Beginn dieses Jahres.

- Demnach gilt es nun festzulegen, welche risikoaffinen Produkte für dich in Frage kommen (z.B. Aktien und ETF), um auf eine Aufteilung von 50 % zu 50 % zu kommen. Innerhalb der risikoaffigen Finanzprodukte fehlt dir dann lediglich die Aufteilung dieser beiden Produkte zueinander. Beim o.g. Beispiel könnten es 40 % in ETF und 10 % in Aktien sein. In Summe kommst du damit auf 50 % risikoaffine Produkte. Du würdest also von den 50.000 Euro 25.000 Euro risikoaffin investieren. Und dies gemäß der Aufteilung von 40 % in ETF (entspricht 20.000 Euro) und 10 % in Aktien (entspricht 5.000 Euro).

-

Ich empfehle dir deine Finanzprodukte nach zwei Farben (z.B. grün = risikoarm und rot = risikobehaftet) in deiner Tabelle zu markieren und danach zu gruppieren.

-

Ich habe zudem in meiner Liste noch neben allen IST- und SOLL-Werten, die dort in Form einer absoluten Summe stehen, eine Spalte mit Prozentangaben eingefügt. Bei der Addition der Prozente aus grün und rot solltest du auf 100 % deines Kapitals kommen. Das erleichtert später ungemein den Überblick beim Umschichten vom IST zum SOLL.

Und jetzt geht's los mit dem Investieren!

Soweit alles graue Theorie und Fleißarbeit, aber nun geht's los mit dem Investieren! Da du zu Beginn sicherlich weit von deiner Zielaufteilung zwischen sicher und renditeorientiert bist, geht es nun darum Geld aus deinen sicheren Anlagen verfügbar zu machen, um es anteilig in die renditeorientierten Finanzprodukte anzulegen. Folgende Schritte sind dafür ratsam:

- Konten anlegen: Lege dir zunächst die Konten an, die du brauchst. Viele Onlinebroker haben mittlerweile Online-ID-Verfahren, bei denen du nicht mehr zur Post oder zur Bank gehen musst, um deine Identität zu verifizieren.

- Prüfe, ob die Finanzprodukte, von denen du Geld abziehen und investieren möchtest, liquide für dich nutzbar sind, oder ob du vorher Laufzeiten kündigen musst und entsprechende Wartezeiten hast, um keine Strafen zu zahlen.

- Investiere in die Produkte, die du mit deinem Risikoprofil identifiziert hast und die du verstehst. Meist werden das ETF und/oder Aktien in einem Wertpapierdepot sein.

- Erfahrungen sammeln: Wenn deine gewünschte Asset Allocation weit von deinem Status quo entfernt ist, mach' dich parallel zu deinen ersten Schritten schlau. Baue Wissen auf und sammle erste Erfahrungen. Einige gute Quellen, die ich selbst verwende, habe ich dir am Ende des Artikels zusammengestellt. Du musst und solltest deine Investitionen nicht alle am ersten Wochenende vornehmen.

- Transparenz aufrecht erhalten: Nutze deine Finanzliste nicht nur für den ersten Überblick und deine Grundsatzentscheidung, sondern führe die Liste zumindest monatlich fort. Trage dort ein, wann immer du etwas von der einen auf die andere Seite investiert hast, sodass du das Verhältnis von sicheren und renditeorientierten Anteilen jederzeit im Blick hast.

- Rebalancing auf Jahresebene: Wenn du dein Wunschverhältnis von renditestarken und sicheren Anteilen erreicht hast, was sicherlich eher einige Monate als wenige Wochen dauern wird, solltest du zumindest jährlich den Stand deiner Konten gemäß Gewinn und Verlust der einzelnen Produkte eintragen. Gerade die renditeorientierten Produkte können in beide Richtungen stark schwanken und damit dein prozentuales Verhältnis aus dem Gleichgewicht bringen. Hier kommt das sogenannte Rebalancing ins Spiel. Je nachdem, zu welcher Seite dein Portfolio Übergewicht bekommen hat, investierst du in die andere Seite etwas mehr und stellst so die gewünschte Ausrichtung wieder her. Zudem kann und wird es so sein, dass du mit Heranrücken deines Rentenalters ein anderes Risikoprofil bekommst (du erinnerst dich an die Faustformel mit deinem Lebensalter?). Da du wahrscheinlich kurz vor deinem Rentenantritt nicht noch 40 % Risikoanteil in deinem Portfolio haben möchtest, solltest du diesen Anteil über die Jahre langsam anpassen und in risikoärmere und damit weniger stark schwankende Anlagen anlegen.

- Das Anpassen deiner Risikostrategie vor dem Renteneintritt ist ja noch ein wenig hin. Wenn du erst einmal dort bist, hast du bereits alle Schritte dieser langen Geldanlageserie umgesetzt und hast hoffentlich einen großen Teil deiner privaten Altersvorsorge zum Schließen deiner Rentenlücke am Kapitalmarkt generiert.

Quellen für deine finanzielle Bildung

Wie du weißt, bezeichne ich mich als Generalisten. Das bedeutet aber nicht, dass ich die Themen, über die ich hier schreibe, nicht vorher ausführlich recherchiert habe. Mir war der Weg zu meiner Geldanlage nur möglich, weil ich mich über Monate und in einigen Gebieten über zwei Jahre mit einem Thema auseinandergesetzt habe. Wenn dich meine Erfahrungen einen Schritt weiter bringen, freue ich mich darüber. Eine große Hilfe und Quelle für mein Wissen waren die folgenden Kanäle, die ich auch dir sehr empfehle. Schau', lies' und hör' doch mal rein. Mir helfen gerade Erklärvideos bei Youtube sehr, um komplexe Zusammenhänge zu verstehen. Und die Aufbereitung des Contents ist hier vielfach exzellent gemacht!

Finanzfluss

Thomas und sein Finanzfluss-Team unterhalten neben ihrer Website einen sehr guten wöchentlichen Youtubekanal und Podcast.

Finanztip

Das Verbraucherportal Finanztip hat umfangreiche Informationen zur Geldanlage auf seiner Website sowie in seinem wöchentlichen Youtubekanal und Podcast Auf Geldreise.

Talerbox Invest Smart

Zu Geld anlegen, Geld verdienen und Geld sparen informiert Talerbox Invest Smart auf seinem Youtubekanal und Blog.

Finanznerd

Simon ist der Finanznerd, der sich zudem auch mit Steuern und Versicherungen beschäftigt. Er ist auf seiner gleichnamigen Website und auf seinem Youtubekanal zu finden.

Northern Finance

Wer sich speziell zu ETF und P2P-Kredite informieren möchte, dem empfehle ich den Blog, die beiden Podcasts und Youtubekanal von Aleks von Northern Finance.

Haftungsausschluss

Alle auf dieser Website veröffentlichten Informationen sind als allgemeiner Marktkommentar zu verstehen. Es handelt sich weder um Anlage-, noch Steuer- oder Rechtsberatung. Bitte handle nicht ausschließlich auf dieser Grundlage, sondern hole dir weitere Einschätzungen und Meinungen ein.

Fazit

Jetzt hast du deine persönliche Schritt für Schritt-Anleitung zum Kapitalaufbau. Sie sollte dir helfen Transparenz in deine Finanzen zu bringen, deine Rentenlücke zu erkennen und mit renditestarken und risikoarmen Finanzprodukten deine Kapitalanlage über die nächsten Jahre anzugehen.

Wenn du noch Fragen zum Thema hast, kontaktiere mich gerne per Email, bei Twitter oder Instagram. Mit diesem Artikel schließe ich die Geldanlagereihe. Hier findest du noch einmal alle Teile in der Übersicht:

Teil 1 meiner Geldanlagereihe ist bereits online für den Fall, dass du ihn noch nicht kennst:

Verschaffe dir Transparenz über deine Einnahmen und Ausgaben - Das Haushaltsbuch

Teil 2 meiner Geldanlagereihe beschäftigt sich mit der Rentenlücke:

Teil 3 der Geldanlagereihe erläutert eine Asset Allocation als wichtigsten Faktor der Geldanlage:

Was ist eine Asset Allocation?

Teil 4 meiner Geldanlagereihe verdeutlicht dir das Thema Risikotyp und das magische Dreieck der Geldanlage:

Teil 5 dieser Geldanlageserie beschäftigt sich mit renditestarken- und risikoreichen Investitionsformen:

Die risikoreichen und renditestarken Produkte: Aktien, ETF und P2P-Kredite

Teil 6 der Geldanlageserie ergänzt die risikoarmen, aber auch renditeschwachen Finanzprodukte:

Die risikoarmen und renditeschwachen Produkte: Tagesgeld, Festgeld und Anleihen

Wenn du Lust hast meinem Weg zu folgen und parallel auch etwas für dich umzusetzen, freue ich mich, wenn du mir hier weiter folgst. Der einfachste Weg dafür ist mein Newsletter, den du hier abonnieren kannst. Ansonsten freue ich mich auf dein Feedback, wenn du diese Anleitung nutzt und erste Erfahrungen gesammelt hast.